PSI: Ανοιχτές πληγές λόγω του «ακούρευτου» ομολόγου

Ο φόβος νέου πιστωτικού γεγονότος, αλλά και των κατασχέσεων περιουσιακών στοιχείων του Ελληνικού Δημοσίου στο εξωτερικό, ανάγκασε το Ελληνικό Δημόσιο να αποπληρώσει το «ακούρευτο» ομόλογο των 435 εκατ. ευρώ, ανοίγοντας όμως ζήτημα αξιοπιστίας για το PSI, αλλά και πιθανό νέο κύκλο δικαστικών προσφυγών από θεσμικούς και ιδιώτες που αποδέχτηκαν το haircut.

Το υπουργείο Οικονομικών δηλώνει ότι η πληρωμή δεν αποτελεί «δεδικασμένο» και για την πληρωμή των υπολοίπων αντίστοιχων δανείων, αφήνοντας ανοιχτό το ενδεχόμενο επανεξέτασης της ελληνικής στάσης μετά τις εκλογές.

Της απόφασης προηγήθηκε μαραθώνιος διαβουλεύσεων, «της τελευταίας στιγμής», με τους πολιτικούς αρχηγούς να λαμβάνουν αποστάσεις, το υπουργείο Οικονομικών και τον Οργανισμό Διαχείρισης Δημόσιου Χρέους να μην έχουν κατασταλαγμένη απόφαση και το Eurogroup να «νίπτει τας χείρας του», κάνοντας στροφή από τις απειλές που είχε εκτοξεύσει προ μηνών.

Αργά χθες το απόγευμα, το υπουργείο Οικονομικών ανακοίνωσε πως «η Ελληνική Δημοκρατία ανακοίνωσε ότι θα πραγματοποιήσει την εμπρόθεσμη καταβολή του κεφαλαίου καθώς και των δεδουλευμένων τόκων ύψους περίπου 435 εκατομμυρίων ευρώ ομολόγων λήξης 15 Μαΐου του 2012».

Οπως σημειώνει το ΥΠΟΙΚ, «τα ομόλογα αυτά συμπεριλαμβάνονται σε σύνολο ομολόγων περίπου 6,4 δισεκατομμυρίων ευρώ που έχουν εκδοθεί ή φέρουν την εγγύηση της Ελληνικής Δημοκρατίας, τα οποία ήταν επιλέξιμα για να συμπεριληφθούν στην πρόσφατη ολοκληρωθείσα ανταλλαγή ομολόγων (γνωστή και ως PSI - συμμετοχή ιδιωτικού τομέα), αλλά τελικά δεν προσφέρθηκαν για ανταλλαγή από τους ομολογιούχους».

Εξηγεί επίσης ότι «η απόφαση στάθμισε προσεκτικά όλους τους σχετικούς παράγοντες και επιπτώσεις καθώς και την τρέχουσα συγκυρία. Η σημερινή απόφαση δεν προδικάζει τις μελλοντικές αποφάσεις σχετικά με την αντιμετώπιση των υπόλοιπων ομολόγων που δεν προσφέρθηκαν για ανταλλαγή».

Κύκλοι του ΥΠΟΙΚ υποστήριζαν ότι επειδή το συγκεκριμένο ομόλογο υπαγόταν στο αγγλικό δίκαιο, μια αθέτηση πληρωμής από την Ελλάδα, ακόμα και με την πληρωμή του 46,5% όπως προέβλεπε το PSI, θα πυροδοτούσε εκτός από πιστωτικό γεγονός και καταδικαστικές αποφάσεις των βρετανικών δικαστηρίων, που θα έφταναν μέχρι και σε κατασχέσεις ελληνικών περιουσιακών στοιχείων.

Στο ερώτημα πώς θα καλυφθεί το κόστος αποπληρωμής των ομολόγων εκτός PSI, η απάντηση είναι πως τα 435 εκατ. ευρώ καλύπτονται από τα υφιστάμενα ταμιακά διαθέσιμα.

Ηθικό και νομικό ζήτημα

Η πληρωμή του ομολόγου δημιουργεί ηθικά και νομικά ζητήματα, αν και δεν είναι λίγοι εκείνοι που θεώρησαν λάθος εξαρχής την απόπειρα ένταξης στο PSI δανείων που είχαν λάβει οι ΔΕΚΟ από ελληνικές και ξένες τράπεζες.

Παρά το γεγονός ότι η λήξη του συγκεκριμένου ομολόγου ήταν γνωστή, η πολιτική ηγεσία του υπουργείου Οικονομικών, αρχικά ο Ευ. Βενιζέλος μέχρι τα μέσα Μαρτίου και κατόπιν ο κ. Σαχινίδης, στη δίνη των πολιτικών εξελίξεων αδιαφόρησαν για τη διαχείριση του ομολόγου και ασχολήθηκαν σοβαρά με αυτό μόνο στις τελευταίες μέρες, όταν πλέον ήταν αργά.

Θέμα αξιοπιστίας γεννάται τόσο για την Ελλάδα όσο και για την Ευρωζώνη, δεδομένου ότι στη διακήρυξη του PSI είχε τονιστεί ότι η νέα δανειακή σύμβαση δεν προβλέπει κεφάλαια για την αποπληρωμή στο ακέραιο των συγκεκριμένων ομολόγων, ενώ ο πρόεδρος του Eurogroup, Ζαν Κλοντ Γιούνκερ, είχε δηλώσει στις 23 Μαρτίου ότι η μη αποπληρωμή των ομολόγων δεν συνιστά χρεοκοπία, αφήνοντας να εννοηθεί ότι δεν θα πληρωθεί με όρους καλύτερους από εκείνους που προέβλεπε το PSI.

Η πληρωμή στο ακέραιο του ομολόγου που κατέχεται κυρίως από Hedge funds δημιουργεί:

* Ηθικό ζήτημα απέναντι στους ομολογιούχους του Ελληνικού Δημοσίου που αποδέχτηκαν εθελοντικά το «κούρεμα» των ομολόγων ή τους επιβλήθηκε με τα CACs, όπως συνέβη με τους ιδιώτες που τοποθέτησαν σε ομόλογα τις αποταμιεύσεις τους.

* Νομικό ζήτημα, δεδομένου ότι η πληρωμή στο άρτιο του ομολόγου, αποτελεί ένα ισχυρό νομικό επιχείρημα για τους ιδιώτες που έχουν προσβάλει στα δικαστήρια το υποχρεωτικό «κούρεμα» και ιδιαίτερα για τα φυσικά πρόσωπα, αλλά και για τις μη χρηματοοικονομικές επιχειρήσεις (όπως οι προμηθευτές των νοσοκομείων).

Αυξημένο το επιτόκιο στα τρίμηνα έντοκα γραμμάτια

Νέα αύξηση του επιτοκίου των εντόκων γραμματίων καταγράφηκε και στη χθεσινή δημοπρασία, που αποδίδεται στην αβεβαιότητα που τροφοδοτούν οι ραγδαίες πολιτικές εξελίξεις, αλλά το υπουργείο Οικονομικών άντλησε με άνεση το ποσό που ζητούσε.

Ειδικότερα, το επιτόκιο των εντόκων γραμματίων τρίμηνης διάρκειας διαμορφώθηκε στο 4,34%, από 4,20% που ήταν στη δημοπρασία αντίστοιχων τίτλων του Απριλίου.

Το ζητούμενο ποσό ήταν 1.000 εκατ. ευρώ, και υποβλήθηκαν συνολικές προσφορές ύψους 2.320 εκατ. που υπερκάλυψαν το ζητούμενο ποσό κατά 2,32 φορές (έναντι 2,46% που ήταν ο συντελεστής υπερκάλυψης στη δημοπρασία του Απριλίου).

Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους αποδέχτηκε προσφορές μέχρι του ύψους του δημοπρατηθέντος ποσού, καθώς και μη ανταγωνιστικές προσφορές ύψους 300 εκατ. ευρώ, αντλώντας συνολικά 1.300 εκατ. ευρώ. Το τελικό ποσό μπορεί να φτάσει σε 1,6 δισ. ευρώ, καθώς σύμφωνα με τον Κανονισμό Λειτουργίας των Βασικών Διαπραγματευτών Αγοράς μπορούν να υποβληθούν επιπλέον μη ανταγωνιστικές προσφορές ύψους 30% επί του δημοπρατούμενου ποσού, έως και αύριο Πέμπτη 17 Μαΐου 2012.

Με το ποσό του 1,6 δισ. ευρώ, που θα αντλήσει έως και αύριο το ΥΠΟΙΚ, θα ανανεωθεί η έκδοση των τρίμηνων εντόκων του Φεβρουαρίου, η οποία λήγει εντός των ημερών, το ύψος της οποίας ήταν 1,6 δισ. ευρώ, ενώ δεν θα επωφεληθούν στο ελάχιστο τα δημόσια ταμεία.

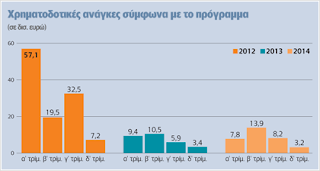

Πάντως, σε ό,τι αφορά στις άμεσες υποχρεώσεις του υπουργείου Οικονομικών, οι ανάγκες για πληρωμές είναι καλυμμένες μέχρι και τον Ιούνιο, για την περίπτωση που δεν εκταμιευτεί εντός του Ιουνίου η νέα δόση από τη δανειακή σύμβαση, αλλά θα υπάρξει πρόβλημα από τα τέλη Ιουνίου και μετά, αν διακοπεί η ροή των δόσεων.

Στις άμεσες υποχρεώσεις του Ελληνικού Δημοσίου είναι οι πληρωμές τόκων και χρεολυσίων εντός του Μαΐου, ύψους 4,4 δισ. ευρώ, εκ των οποίων τα 3,6 δισ. ευρώ θα αποδοθούν στην Ευρωπαϊκή Κεντρική Τράπεζα για τα δεκαετή ομόλογα που κατέχει και λήγουν στις 18 Μαΐου (χρεολύσια και τόκοι).

Επίσης, εκτός προγραμματισμού ήταν η πληρωμή του ομολόγου των 435 εκατ. ευρώ, που πληρώθηκε στο ακέραιο, εξέλιξη που θα πιέσει ακόμα περισσότερο τα ταμιακά διαθέσιμα.

Ολοκλήρωση μεταβίβασης των 18 δισ.

Μέσα στις επόμενες ημέρες αναμένεται να ολοκληρωθεί η μεταβίβαση του ποσού των 18 δισ. ευρώ σε ομόλογα του EFSF, που αποτελούν την προσωρινή ενίσχυση των τεσσάρων μεγαλύτερων τραπεζών στο πλαίσιο της διαδικασίας ανακεφαλαιοποίησης. Πρόκειται για εκκρεμότητα, της οποίας επείγει η διευθέτηση για λόγους ενίσχυσης των κεφαλαίων και της ρευστότητας του πιστωτικού συστήματος.

Το θέμα συζητήθηκε στο πλαίσιο του Συμβουλίου υπουργών Οικονομίας και Οικονομικών της Ευρωζώνης (Eurogroup), με τη συμμετοχή του επικεφαλής του EFSF, K. Regling, όπου τονίστηκε το επείγον του ζητήματος, κάτι που και ο πρωθυπουργός Λουκάς Παπαδήμος είχε ζητήσει από το Ταμείο Χρηματοπιστωτικής Σταθερότητας.

Η καθυστέρηση οφείλεται σε νομικά κωλύματα που προβάλλονται από το Ταμείο Χρηματοπιστωτικής Σταθερότητας, αλλά μετά την παρέμβαση από ευρωπαϊκής πλευράς εκτιμάται ότι ώς το τέλος της εβδομάδας θα έχει προχωρήσει η μεταβίβαση των ομολόγων. Με τον τρόπο αυτό θα βελτιωθούν οι δείκτες κεφαλαιακής επάρκειας, ενώ θα ενισχυθεί η ρευστότητα των τραπεζών, αφού τα ομόλογα του EFSF μπορούν να χρησιμοποιηθούν για την άντλησή της από την Ευρωπαϊκή Κεντρική Τράπεζα.

ΠΑΝΟΣ ΚΑΚΟΥΡΗΣ - ΑΝΝΑ ΔΟΓΑ

on-news.gr

.jpg)